个人所得税汇算清缴(截止日期2020年3月31日)

2020-03-09

提醒!

这项汇算清缴3月31日就结束了!

1、经营所得的个税汇算清缴3月底结束!不是5月底,更不是6月底!

哪些单位需要进行经营所得个税的汇缴

1.个体工商户

所有的经营所得都需要汇算清缴吗?

1、实行定额征收的纳税人,年终不再进行汇算清缴。

为助力个人所得税汇算清缴,我们编写了个人所得税“经营所得”汇算清缴案例(带纳税申报表),期待对阅读者有益。

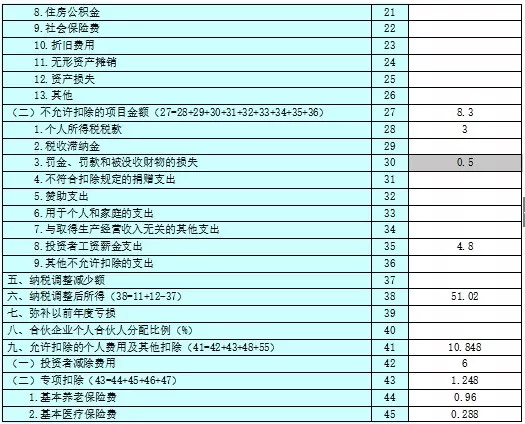

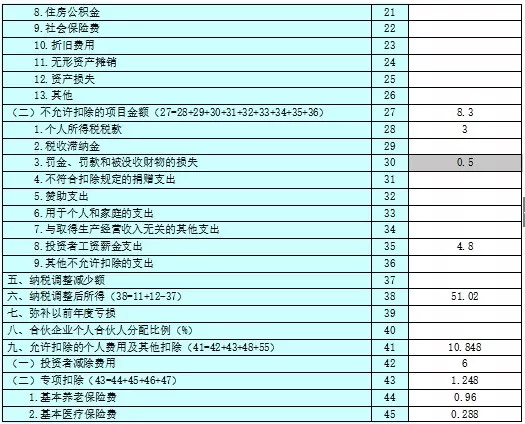

个体工商户刘某,2019年取得营业收入196万,营业成本112万,税金及附加8万(包含已经预缴的个人所得税3万);

营业费用12.5万(其中业务宣传费5万,其他营业费用7.5万);

管理费用22万(其中业主刘某的工资薪金4.8万,其他员工的工资薪金12.8万,职工福利费1.2万,业务招待费3万,其他管理费用0.2万);

财务费用0.3万;其他支出0.5万,为行政性罚款支出。刘某除以上经营所得外,未取得综合所得。

2019年,刘某费用减除标准6万元;专项扣除1.248万(养老0.96万,医疗0.288万,)专项附加扣除3.6万元(其中子女教育1.2万,赡养老人1.2万,住房贷款利息1.2万)。

【解析】

经营所得利润总额=196-112-8-12.5-22-0.3-0.5=40.7万。

扣除限额=12.8×14%=1.792,实际发生额1.2万,无需作纳税调整。

扣除限额=196×15%=29.4,实际发生额5万,无需作纳税调整。

3×60%=1.8万,196×5‰=0.98,调增=3-0.98=2.02万。

=40.7+2.02+4.8+0.5+3-6-1.248-3.6=40.172万;

=40.172×30%-4.05=8.0016万;

《个人所得税经营所得纳税申报表(A表)》:该表适用于查账征收和核定征收的个体工商户业主、个人独资企业投资人、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人在中国境内取得经营所得,按税法规定办理个人所得税预缴纳税申报。

《个人所得税经营所得纳税申报表(B表):该表适用于查账征收的个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人在中国境内取得经营所得的汇算清缴申报。

《个人所得税经营所得纳税申报表(C表)》:该表适用于个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人在中国境内两处及以上取得经营所得,办理个人所得税的年度汇总纳税申报。

资料来源:大白学会计(微信公众号)

|